|

||||

|

|

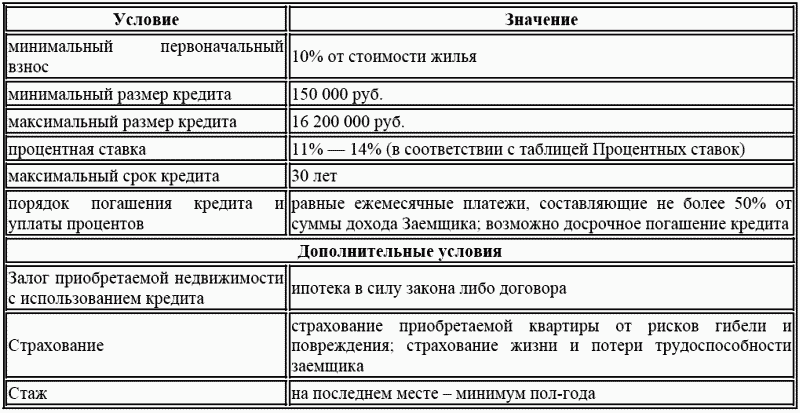

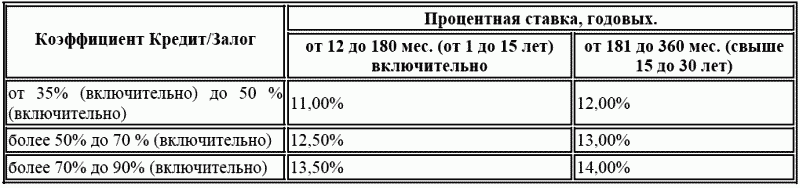

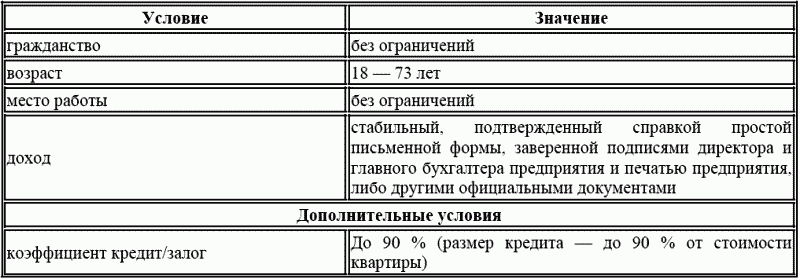

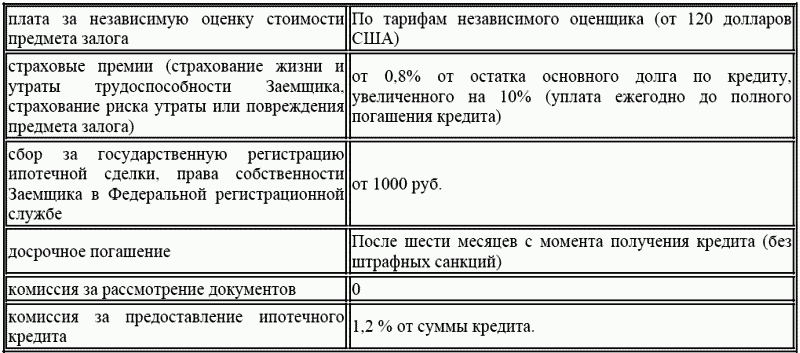

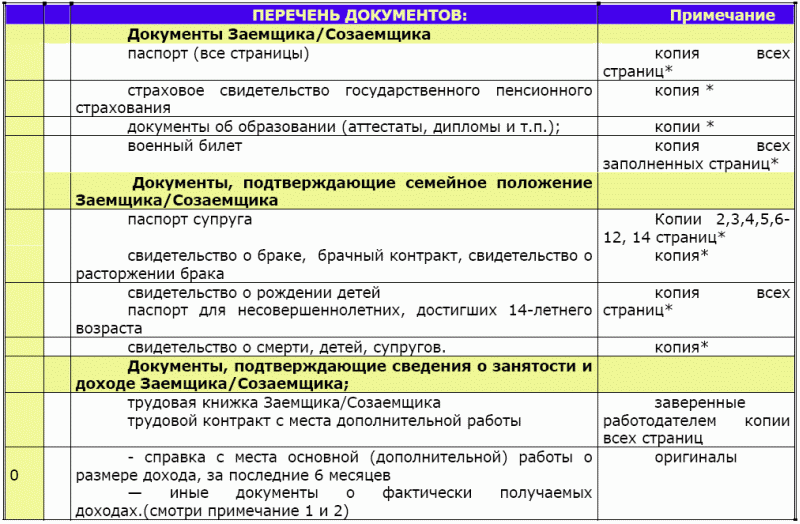

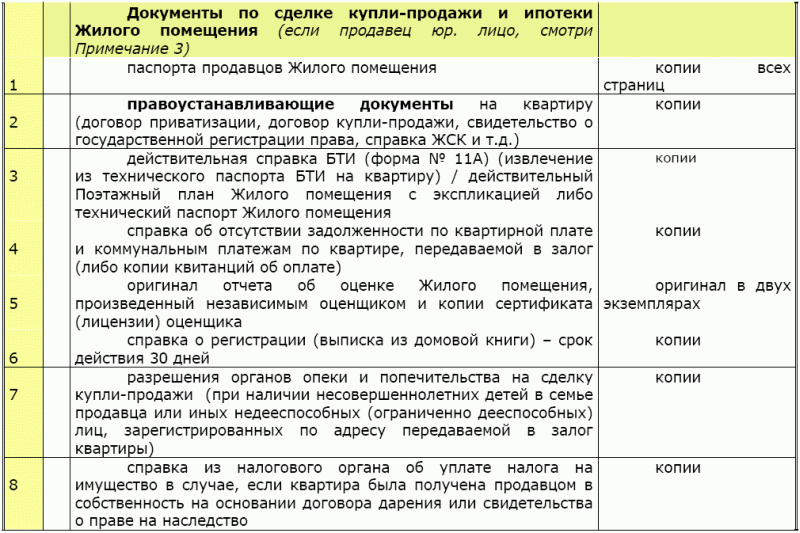

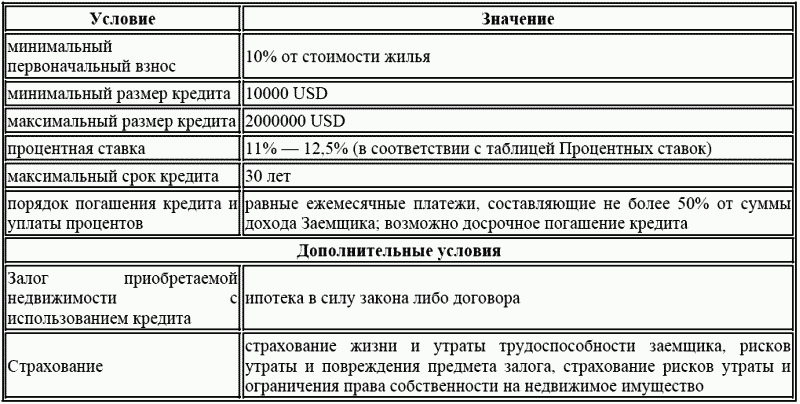

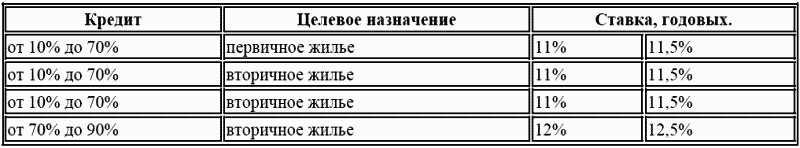

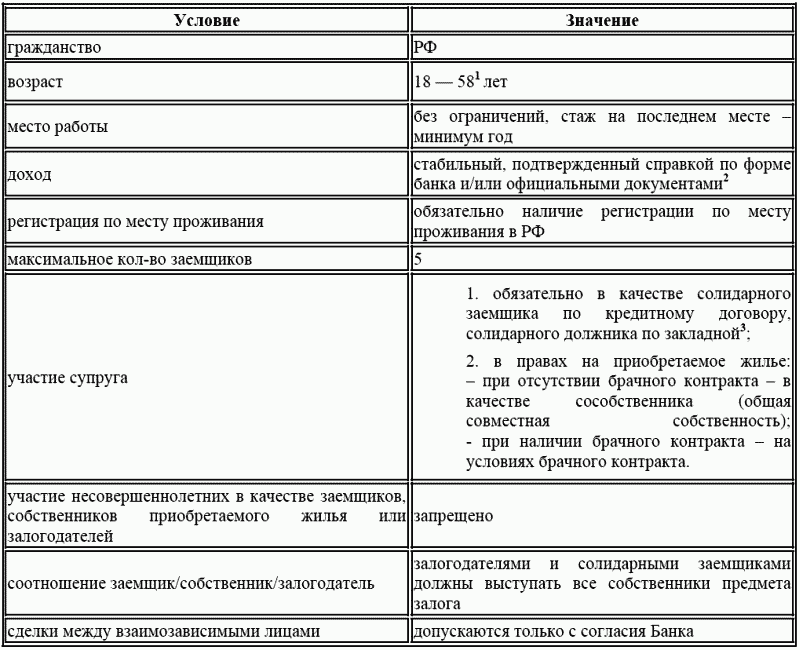

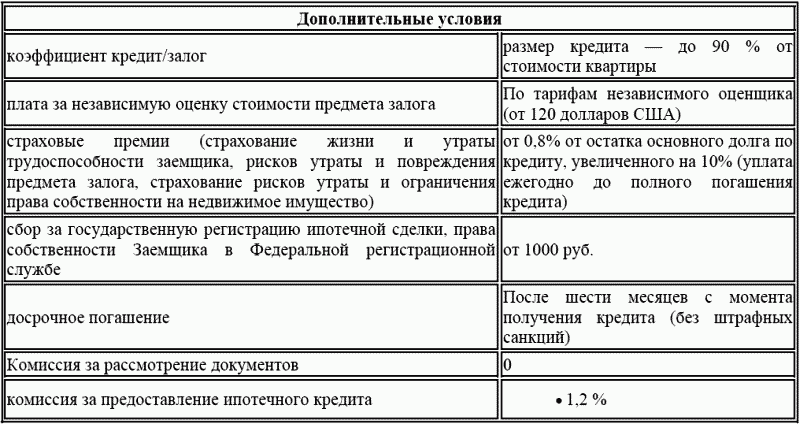

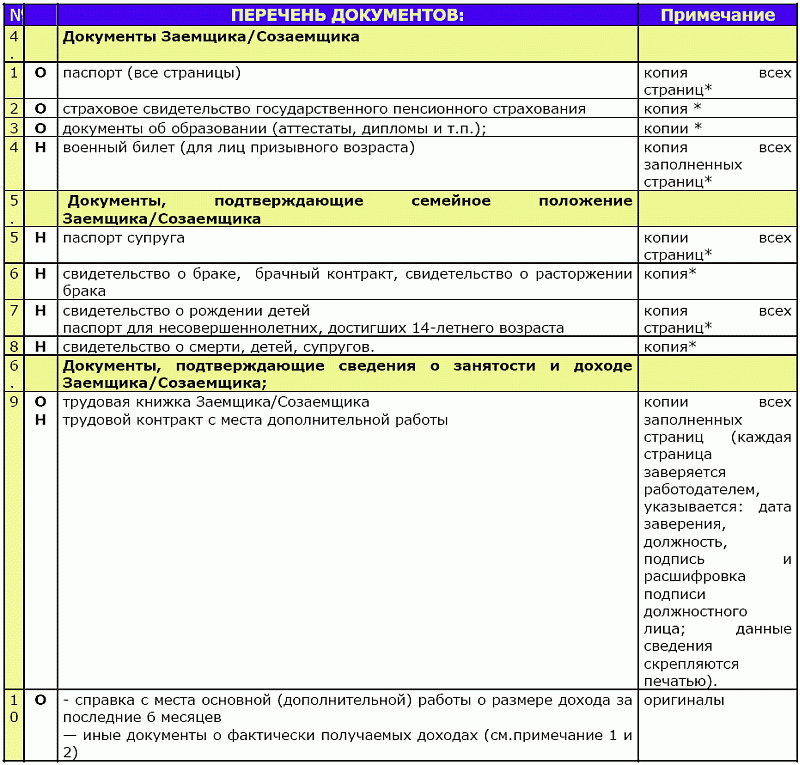

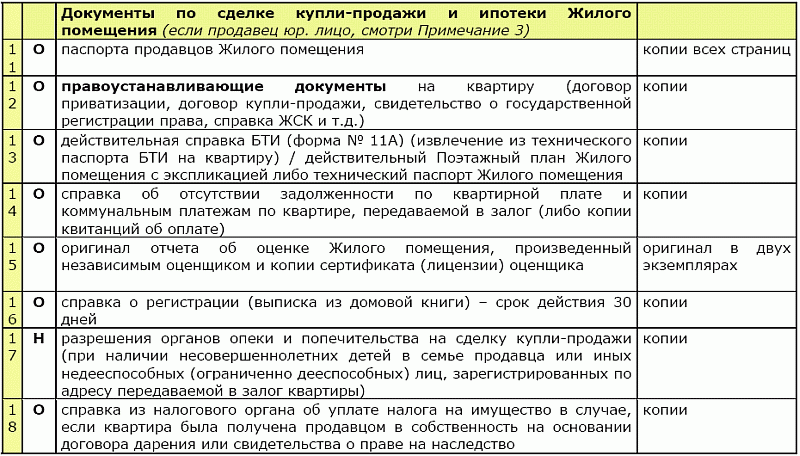

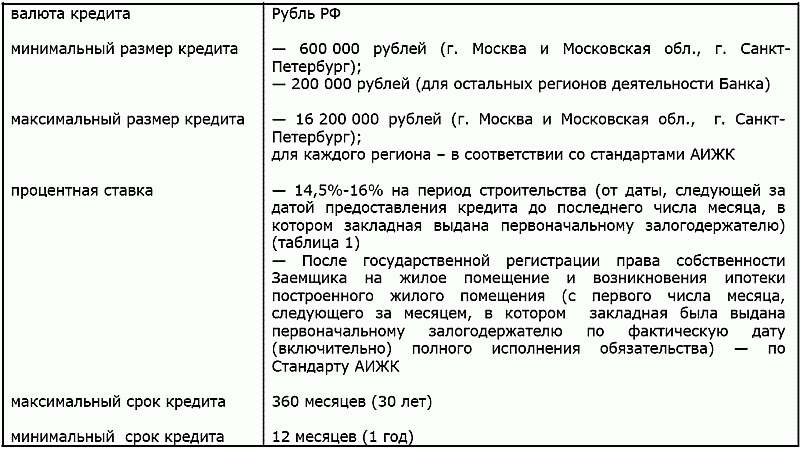

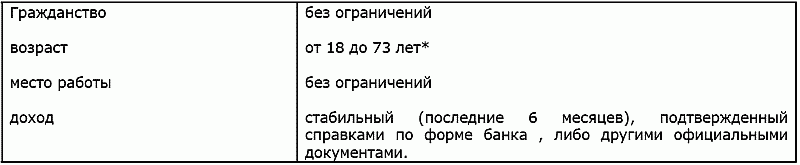

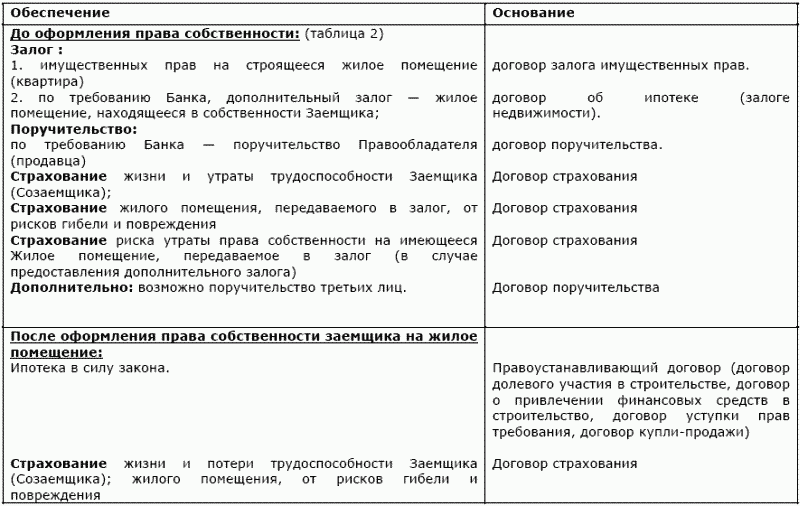

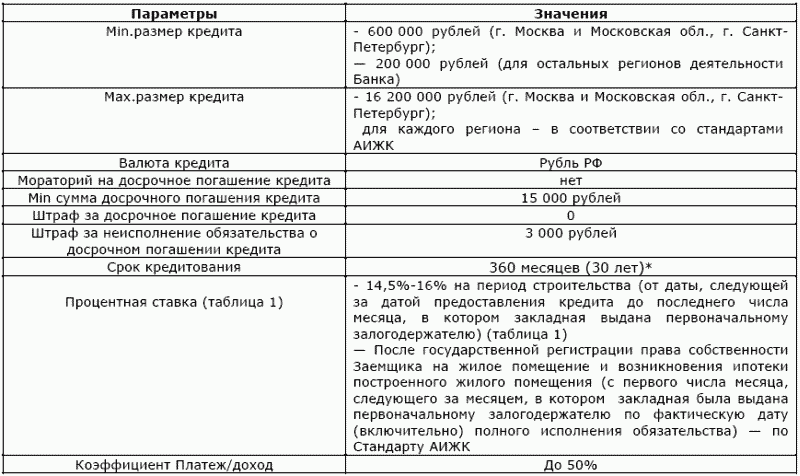

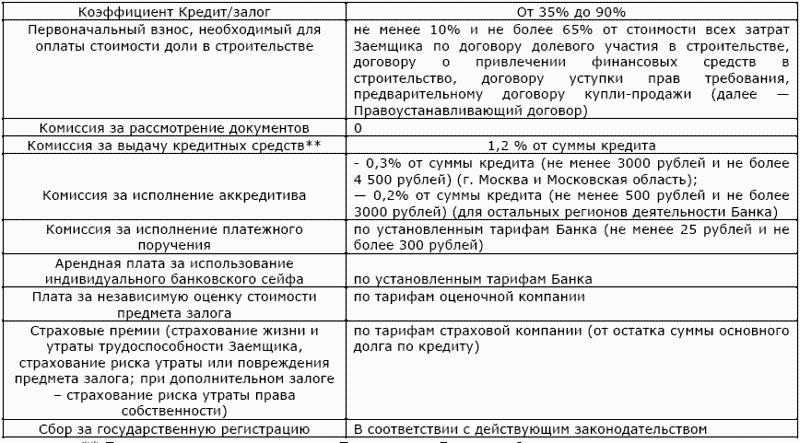

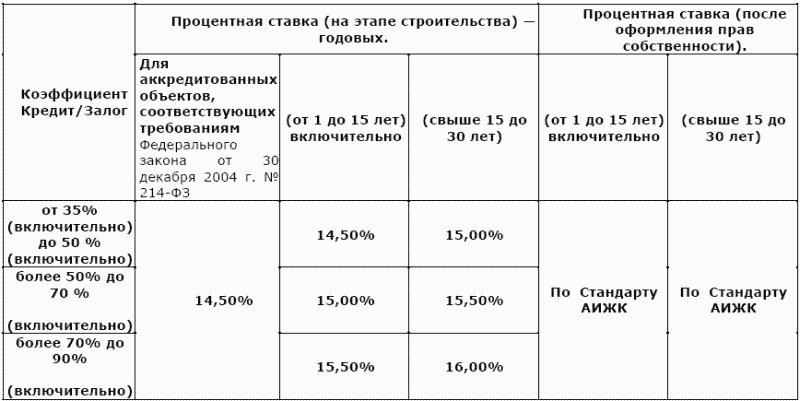

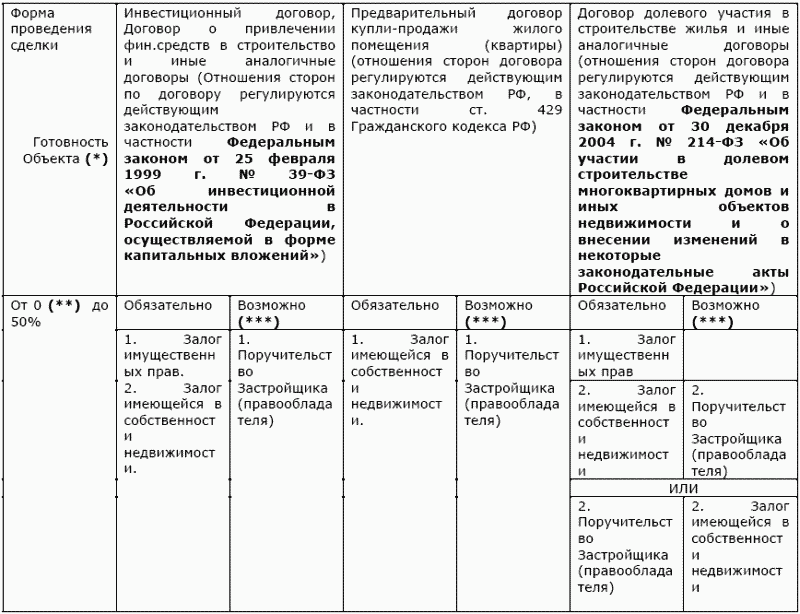

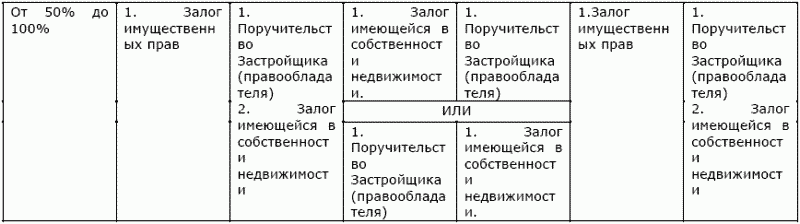

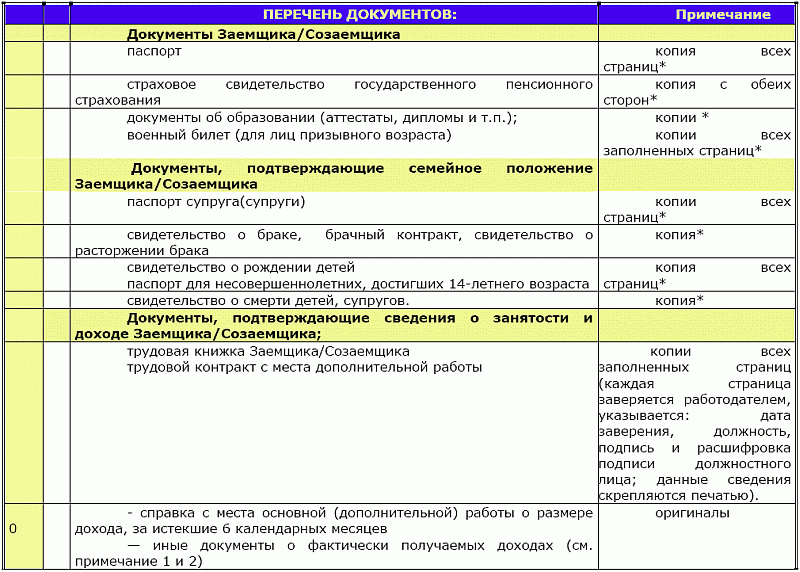

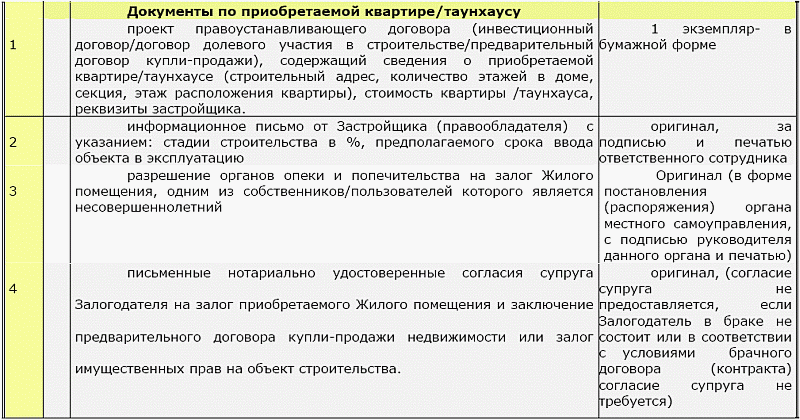

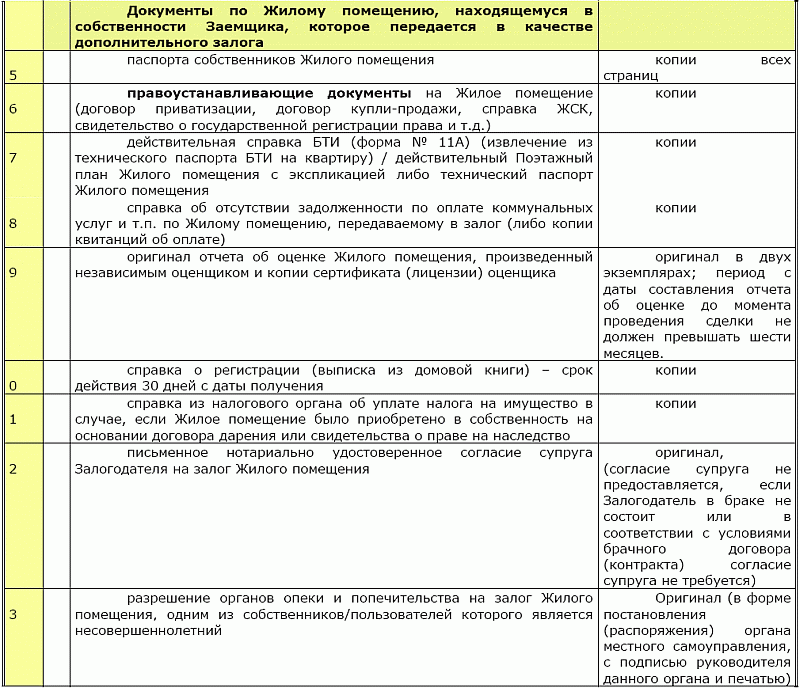

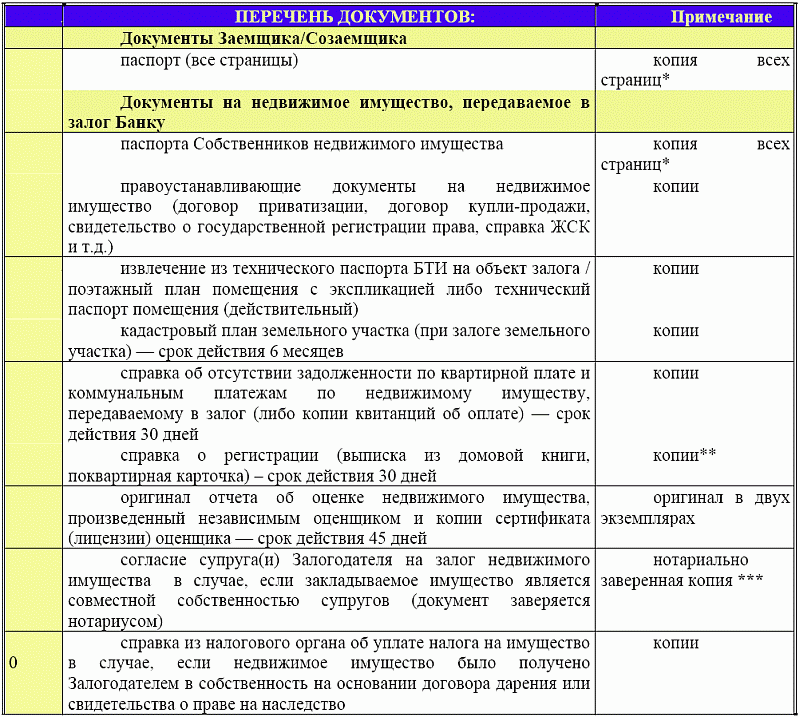

Примеры ипотечных программ Ипотека. Стандартная программа Условия кредитования  Процентные ставки  Условия предоставления кредита   ПЕРЕЧЕНЬ ДОКУМЕНТОВ, необходимых для рассмотрения Анкеты на получение ипотечного кредита Стандарт «АИЖК»   О – документы, обязательные к представлению; Н – документы, которые предоставляются при наличии; * – документы, которые должны быть представлены в Банк в следующем виде: копия и оригинал (для сверки и заверения копии сотрудником Банка), либо нотариально заверенные копии. Банк для решения вопроса о предоставлении ипотечного кредита имеет право запросить, кроме вышеперечисленных, иные документы. Примечание 1: – если заемщик зарегистрирован и осуществляет трудовую деятельность в качестве предпринимателя без образования юридического лица, то он должен представить в Банк следующие документы: ? свидетельство о регистрации предпринимателя, патенты, лицензии; ? выписку из ЕГРИП, срок выдачи не более 30 дней до момента предоставления; ? декларации о доходах за предыдущий год и предыдущий отчетный период текущего года ? документы об уплате стоимости патента на занятие предпринимательской деятельностью (поквартально), единого налога на вмененный доход (свидетельства) за последние два года, ? документы об уплате взносов в государственные социальные внебюджетные фонды, ? выписки по расчетным и иным счетам (при наличии) в банках за последние 12 месяцев, ? книга учета доходов и расходов с соответствующими отметками налогового органа Примечание 2 : заемщик при наличии других постоянных доходов (аренда, дивиденды, проценты по вкладам) представляет: ? документы, подтверждающие их получение за последние 12 месяцев (договоры, выписки) ? решения о выплате дивидендов за предыдущий год и все месяцы текущего года; ? документы об уплате налогов на полученные дивиденды; ? документы о фактическом получении дивидендов. В случае владения акциями/паями/долями: ? копии учредительных документов; ? бухгалтерские балансы, Отчеты о прибылях и убытках ? выписки по счетам с отметкой Банка о наличии претензий к счету; ? контактные телефоны руководителя и главного бухгалтера предприятия. Примечание 3 : Продавец квартиры – юридическое лицо, помимо обязательных документов по сделке купли-продажи жилья, предоставляет в банк следующие документы: ? Учредительные документы; ? Свидетельство о присвоении ОГРН; ? Действительную выписку из ЕГРЮЛ; ? Свидетельство о присвоении ИНН; ? Документ подтверждающий полномочия представителя продавца по совершению сделки; ? Решение о совершении крупной сделки/сделки с заинтересованностью Требования к покупаемой квартире: ? Жилое помещение должно являться отдельной квартирой либо отдельно стоящим домом (коттеджем для постоянного проживания, сблокированным домом (таунхаусом)). ? Жилое помещение должно быть подключено к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю площадь жилого помещения, либо иметь автономную систему жизнеобеспечения. ? Жилое помещение должно быть обеспечено горячим (в том числе с использованием газовых систем отопления) и холодным водоснабжением ванной комнаты и кухни. ? Жилое помещение должно иметь исправное состояние сантехнического оборудования, дверей, окон и крыши (для квартир на последних этажах). ? Планировка жилого помещения должна соответствовать поэтажному плану и экспликации, самовольное переоборудование жилого помещения должно быть согласовано с БТИ. В случае приобретения Жилых помещений во вновь построенных домах либо в сельской местности допускается отсутствие сантехнического оборудования, внутренней отделки на момент его приобретения Заёмщиком, подключения Жилого помещения к центральным системам водо-, газоснабжения при условии оценки Жилого помещения независимым оценщиком как объекта, имеющего среднюю либо высокую степень ликвидности. Здание, в котором расположен предмет залога, должно отвечать следующим условиям и требованиям: ? не находиться в аварийном состоянии; ? не состоять на учете под снос или на капитальный ремонт с отселением; ? иметь железобетонный, каменный или кирпичный фундамент. Ипотечный кредит «Валютный» Условия кредитования  Процентные ставки  Условия предоставления кредита   160 лет – предельный возраст окончания срока выплаты кредита. 2На последнем месте работы трудовой стаж должен составлять не менее 6-ти месяцев. 3Иное значение данного условия допустимо только с согласия Банка. ПЕРЕЧЕНЬ ДОКУМЕНТОВ, необходимых для рассмотрения Анкеты на получение ипотечного кредита Стандарт «Валютный»   О – документы, обязательные к представлению; Н – документы, которые предоставляются при наличии; * – документы, которые должны быть представлены в Банк в следующем виде: копия и оригинал (для сверки и заверения копии сотрудником Банка), либо нотариально заверенные копии. Банк для решения вопроса о предоставлении ипотечного кредита имеет право запросить, кроме вышеперечисленных, иные документы. Примечание 1: Заемщикам, работающим руководителями организаций, дополнительно к документам предоставляются: ? Учредительные документы (устав, договор, свидетельства о присвоении ОГРН, ИНН, приказы о назначении генерального директора и главного бухгалтера и т.д.); ? Бухгалтерские балансы (за последний годовой и квартальный отчетный периоды); ? Отчеты о прибылях и убытках (за последний годовой и квартальный отчетный периоды); ? Декларация по страховым взносам на обязательное пенсионное страхование (за последний годовой и квартальный отчетный периоды); ? Ксерокопии документов должны быть заверены организацией. Примечание 2: Если заемщик зарегистрирован и осуществляет трудовую деятельность в качестве предпринимателя без образования юридического лица, то в Банк предоставляются следующие документы: ? свидетельство о регистрации предпринимателя, патенты, лицензии; ? действительную выписку из ЕГРИП (срок действия – 30 дней); ? копии налоговых деклараций о доходах за два последних полных отчетных налоговых периода с отметкой налогового органа о принятии; ? документы, подтверждающие уплату налогов; ? документы об уплате стоимости патента на занятие предпринимательской деятельностью (поквартально), единого налога на вмененный доход (свидетельства) за последние два года, ? документы об уплате ЕСН и взносов в пенсионный фонд, ? выписки по расчетным и иным счетам (при наличии) в банках за последние 12 месяцев, ? книга учета доходов и расходов с соответствующими отметками налогового органа ? Отчет независимого оценщика о доходах ПБОЮЛ Примечание 3: Если заемщик является владельцем бизнеса, дополнительно предоставляются следующие документы: ? учредительные документы; ? бухгалтерские балансы (за последний годовой и квартальный отчетный периоды); ? отчеты о прибылях и убытках (за последний годовой и квартальный отчетный периоды); ? действительную выписку из ЕГРЮЛ (срок действия – 30 дней) ? Справка из обслуживающего Банка по расчетному счету, валютному счету и др. (за последние 12 календарных месяцев с отметкой Банка о сальдо счета и наличии претензий к счету) ? декларация по страховым взносам на обязательное пенсионное страхование (за последний годовой и квартальный отчетный периоды); ? отчет независимого оценщика о доходах от владения бизнесом (предоставляется оригинал); Документы предоставляются в виде ксерокопий, заверенных организацией. Примечание 4: В случае, если Продавцом Недвижимого имущества является юридическое лицо, помимо обязательных документов по сделке купли-продажи жилья, в Банк предоставляется следующие документы: ? Комплект правоустанавливающих документов со всеми изменениями и дополнениями; ? Свидетельство о государственной регистрации юридического лица; ? Свидетельство МНС о внесении в Единый реестр юридических лиц; ? Свидетельство о постановке на учет в налоговую инспекцию; ? Действительную выписку из ЕГРЮЛ; ? Решение (приказ) о назначении руководителя юридического лица ? Документ, подтверждающий полномочия представителя продавца по совершению сделки (доверенность, заверенная нотариусом) ? Паспорт представителя юридического лица (ксерокопия заполненных страниц) ? Решение общего собрания продавца – юридического лица о продаже жилого помещения с обязательным указанием цены продажи / Справка юридического лица о том, что сделка не является крупной ? Распоряжение исполнительного органа юридического лица о продаже недвижимого имущества ? Письмо за подписью уполномоченного лица, что предоставленные документы действительны на настоящий момент, имеют полную юридическую силу и в них не вносились дополнительные изменения с даты государственной регистрации последних (предоставляется оригинал) Документы предоставляются в виде нотариально заверенных копий. Требования к покупаемой квартире:Предметом залога может быть Недвижимое имущество, отвечающее следующим требованиям: 1. Предметом залога может выступать только то Недвижимое имущество, на которое в установленном законом порядке оформлено право собственности. Право собственности на Недвижимое имущество должно быть подтверждено соответствующими документами (свидетельством о собственности, зарегистрированным договором купли-продажи Недвижимого имущества, договором мены и т.д.), оформленными в соответствии с требованиями действующего законодательства РФ. 2. Недвижимое имущество является отдельной квартирой либо отдельно стоящим домом (коттеджем для постоянного проживания). 3. Коммунальные квартиры могут быть предметом залога только в случае, если Заемщиком приобретаются в собственность все комнаты коммунальной квартиры, передаваемой впоследствии в залог (ипотеку) целиком; 4. Недвижимое имущество подключено к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю площадь Недвижимого имущества, либо имеет автономную систему жизнеобеспечения. 5. Недвижимое имущество обеспечено, горячим (в том числе с использованием газовых систем) и холодным водоснабжением ванной комнаты и кухни. 6. Недвижимое имущество имеет исправное состояние сантехнического оборудования, дверей, окон и крыши (для квартир на последних этажах и отдельно стоящих домов). 7. В случае приобретения Недвижимого имущества во вновь построенных домах допускается отсутствие сантехнического оборудования, внутренней отделки на момент его приобретения Заёмщиком при условии оценки Недвижимого имущества независимой Оценочной компанией как объекта, имеющего среднюю либо высокую степень ликвидности. 8. Здание, в котором расположен предмет залога, должно отвечать следующим условиям и требованиям: – не находится в аварийном состоянии; – не состоять на учете по постановке на капитальный ремонт; – иметь железобетонный, каменный или кирпичный фундамент; – находится в удовлетворительном состоянии, не иметь дефектов конструктивных элементов и инженерного оборудования, которые могут привести к аварийности дома. 9. При приобретении отдельно стоящего дома, данный дом должен находиться в населенном пункте, на территории которого располагаются иные индивидуальные дома, пригодные для проживания. 10. При приобретении отдельно стоящего дома, данный дом должен иметь подъездную дорогу, обеспечивающую круглогодичный подъезд к земельному участку, на котором располагается индивидуальный дом. 11. При приобретении отдельно стоящего дома, данный дом должен быть пригоден для круглогодичного проживания. 12. При приобретении отдельно стоящего дома, данный дом должен иметь постоянное электроснабжение от внешнего источника. 13. Земельный участок, на котором располагается отдельно стоящий дом, должен иметь целевое назначение использования участка (земли) – для жилищного или дачного строительства. 14. При приобретении отдельно стоящего дома (коттеджа для постоянного проживания) должно быть оформлено свидетельство о собственности на землю либо иной документ (договор), подтверждающий права на земельный участок с правом застройки. К документу на землю, которая должна передаваться в залог вместе с домом (коттеджем для постоянного проживания), должен быть приложен кадастровый план земельного участка. Если земельный участок предоставлен на правах аренды либо иного временного использования с правом застройки, то в договоре обязательно должно содержаться условие о праве арендатора на передачу земли в залог, а срок договора должен быть не менее срока денежного обязательства, установленного кредитным договором (закладной). В случае приобретения жилого дома на арендованном земельном участке такой жилой дом в обязательном порядке должен передаваться в залог вместе с залогом права аренды земельного участка. 15. В случае если в Недвижимом имуществе была проведена перепланировка, то технический паспорт Недвижимого имущества должен отражать фактическое состояние Недвижимого имущества. Ипотека. «Новостройка-плюс» 1. Краткое описание продукта «Новостройка-плюс» 1.1. Кредит предоставляется КОММЕРЧЕСКИМ БАНКОМ физическим лицам, под залог имущественных прав, на оплату сделки по приобретению прав на строящееся жилое помещение с целью дальнейшего приобретения права собственности на долю, соответствующую конкретному жилому помещению и дальнейшим возникновением залога данного жилого помещения, оформленного в собственность Заемщика. Заемщик приобретает имущественные права на квартиру путем заключения одного из следующих договоров: договора долевого участия в строительстве, договора о привлечении финансовых средств в строительство, договора уступки прав требования, предварительного договора купли-продажи.  1.2. Условия, целевая группа  * 75 лет – предельный возраст окончания срока выплаты кредита заемщиком. 1.3. Дополнительные условия  1.4. Тарифная политика Доход Банка складывается из: ? полученных процентов за кредит до момента рефинансирования. ? комиссии за рассмотрение документов. ? комиссии за выдачу кредитных средств. ? комиссии за исполнение аккредитива (платежного поручения) или арендной платы за использование индивидуального банковского сейфа. ? вознаграждения от страховых компаний – партнеров. ? вознаграждения по договорам об оказании услуг за сопровождение рефинансированных кредитов. ? другого (кросс-сейлинг) 1.5. Конкурентные преимущества ? возможность приобретения жилья с использованием кредита. ? возможность улучшить свои жилищные условия при помощи кредита. ? возможность подбора оптимального соотношения срока, суммы кредита и размера ежемесячного аннуитетного платежа. ? индивидуальный подход к оценке платежеспособности заемщика. ? оперативность квалификации платежеспособности заемщика и предмета залога. ? не требуется обязательное поручительство. ? не требуется крупных сбережений. ? рассматривается совокупный доход семьи, а так же совокупный доход граждан, не являющихся родственниками. ? гражданство РФ не обязательно. ? учитывается дополнительный доход. 1.6. Залоговый кредитный продукт   ** По отдельному согласованию с Президентом Банка по объекту строительства возможно снижение размеров или отмена комиссии. 1.7. Таблица 1. — 14,5%-16% на период строительства (от даты, следующей за датой предоставления кредита до последнего числа месяца, в котором закладная выдана первоначальному залогодержателю) (таблица 1) – После государственной регистрации права собственности Заемщика на жилое помещение и возникновения ипотеки построенного жилого помещения (с первого числа месяца, следующего за месяцем, в котором закладная была выдана первоначальному залогодержателю по фактическую дату (включительно) полного исполнения обязательства) – по Стандарту АИЖК  1.8. Таблица 2.   (*) Готовность объекта должна подтверждается информационным письмом Застройщика. (**) В рассматриваемых объектах строительства должен быть завершен монтаж фундамента здания и смонтированы перекрытия (0-ая отметка, пол) 1-го этажа, т.е. пройден 0-ой цикл, идет монтаж 1-го этажа. (***) В случае поручительства правообладателя (продавца) или залога имеющейся в собственности недвижимости % ставка на этапе строительства может быть снижена на 0,5% (по каждому объекту устанавливается по отдельному согласованию с Президентом Банка). 2. Требования к выдаче залоговых кредитов. Требования к выдаче залоговых кредитов включают в себя:? Требования, предъявляемые к Заемщику (требования к документам, передаваемым в Банк для подтверждения информации о Заемщике; требования и процедура оценки платежеспособности Заемщика; проверка дохода Заемщика; оценка кредитоспособности (Анализ кредитной истории Заемщика), расчет максимальной суммы кредита. ? Требования, предъявляемые к аккредитации объекта строительства. ? Требования к предмету залога. ? Требования к страховому обеспечению залоговых кредитов. Требования, предъявляемые к Заемщику.Процедура проверки и оценки Заемщика включает в себя: – требования к документам, передаваемым в Банк для подтверждения информации о Заемщике; – характеристика Заемщика и оценка его платежеспособности; проверка дохода Заемщика; – оценка кредитоспособности (Анализ кредитной истории Заемщика), расчет максимальной суммы кредита. Требования к документам, передаваемым в Банк для подтверждения информации о Заемщике.В Банк предоставляются документы, необходимые для рассмотрения Анкеты на получение залогового кредита, документы по перечню предоставляются сотруднику Банка в оригиналах и копиях. Копии могут быть удостоверены нотариально или заверяются сотрудником Банка (после установления соответствия копии оригиналу, путем проставления на копии надписи: «Копия верна. Должность сотрудника, подпись сотрудника, расшифровка подписи. Дата заверения копии.»). После проверки соответствия копий оригиналам, последние возвращаются Заемщику. Для рассмотрения заявления о выдаче кредита Заемщик должен представить паспорт или заменяющий его документ, копию страхового свидетельства государственного пенсионного страхования Заемщика, копию военного билета для лиц мужского пола призывного возраста, а также документы о получении дохода. Особое внимание следует уделить следующим документам, предоставляемым в Банк: – Паспорт (копии всех страниц). Паспорт гражданина Российской Федерации должен соответствовать требованиям Постановления Правительства Российской Федерации от 8 июля 1997 г. № 828 «Об утверждении Положения о паспорте гражданина Российской Федерации, образца бланка и описания паспорта гражданина Российской Федерации». Помимо основной информации, паспорт гражданина РФ может содержать следующие дополнительные отметки: ? группа крови и резус фактор (произведенные соответствующим учреждением здравоохранения); ? сведения о ранее выданном паспорте гражданина Российской Федерации; ? о регистрации гражданина по месту жительства и снятии его с регистрационного учета; ? об отношении к воинской обязанности граждан, достигших 18-летнего возраста; ? о регистрации и расторжении брака; ? о детях, не достигших 14-летного возраста; ? о выдаче основных документов, удостоверяющих личность гражданина Российской Федерации за пределами Российской Федерации; ? об идентификационном номере налогоплательщика. Срок действия паспорта гражданина: ? от 14 лет – до достижения 20-летнего возраста; ? от 20 лет – до достижения 45-летнего возраста; ? от 45 лет – бессрочно. Паспорт, в который внесены сведения, отметки или записи, не предусмотренные Положением о паспорте гражданина Российской Федерации, является недействительным. Таковыми отметками, в том числе являются отметки органов пограничного контроля иностранных государств. К паспорту иностранного гражданина обязательно дополнительно прилагается его нотариально удостоверенный перевод, миграционная карта и документ, подтверждающий регистрацию иностранного гражданина по месту пребывания в России. (Рекомендовано принимать перевод, удостоверенный нотариусом Российской Федерации, имеющим лицензию на право занятия нотариальной деятельностью в России). – Военный билет (копии всех заполненных страниц). Военный билет предоставляется лицами призывного возраста (призывной возраст: 18–27 лет). Если в военном билете, представленном согласно настоящему Стандарту, содержится запись об освобождении от воинской службы, либо запись об ограниченной годности к воинской службе, Заемщиком дополнительно предоставляется справка из психо-неврологического диспансера по месту жительства, с целью подтверждения отсутствиях психических расстройств. Отсутствие справки из психо-неврологического диспансера, а равно – справка, подтверждающая наличие психического расстройства, являются основаниями для отказа Заемщику в предоставлении кредита (Исключение: представление Заемщиком оригинала водительского удостоверения, выданного после внесения записи об освобождении от воинской службы, либо записи об ограниченной годности к воинской службе в военный билет. – Трудовая книжка (копии всех заполненных страниц). Копии страниц трудовой книжки Заемщика, содержащих какую-либо информацию, заверяются работодателем (на каждом листе копии должна стоять печать работодателя, дата заверения, подпись лица заверившего копию трудовой книжки с расшифровкой подписи и должности). На копии последнего листа должна стоять отметка о занятости на день заверения (Например, «Работает в настоящее время») и дата совершения надписи не ранее 15 дней до даты подачи заявки на получение залогового кредита. – Справка о заработной плате и иных доходах (оригинал). Доходы Заемщика подтверждаются документально справками с места работы по установленной законодательством форме (форма 2-НДФЛ) или в письменной форме, утвержденной Банком. При этом справки должны быть предоставлены за истекшие 6 календарных месяцев. В справке по форме, утвержденной Банком, все столбцы и строки таблицы доходов должны быть заполнены. Суммы доходов и удержаний прописываются в российских рублях. Если в каком-либо месяце сумма доходов или удержаний отсутствовала, то в ячейку таблицы прописывается нулевой значение. Например:  Справка по форме, утвержденной Банком, должна быть заверена печатью работодателя, подписью главного бухгалтера с расшифровкой ФИО, подписью руководителя организации с расшифровкой ФИО, содержать дату заверения. Справки по форме, утвержденной Банком, выданные индивидуальным предпринимателем без образования юридического лица при оценке дохода Заемщика не учитываются. Характеристика Заемщика и оценка платежеспособности Заемщика.Заемщиком может быть любое дееспособное физическое лицо в возрасте от 18 лет до 73 лет (75 лет – предельный возраст окончания срока выплаты кредита). Заемщиков, то есть лиц, обязанных по кредитному договору, может быть несколько (далее по тексту – Созаемщики), в том числе и не состоящих между собой в родственных отношениях. Если Заемщиков несколько, то предельный срок кредита рассчитывается, исходя из разницы предельного и текущего возраста того Заемщика, доля доходов которого составляет больше 80%. В остальных случаях, расчет производится, исходя из наименьшей разницы между предельными и текущими возрастами заемщиков. При заключении договора, влекущего возникновение ипотеки в силу закона, залогодателем обязательно должны выступать все или один из Заемщиков. Оценка платежеспособности Заемщика.Оценка стабильности занятости. Основные критерии, которыми руководствуется Банк при определении стабильности занятости потенциального Заемщика, а также факторы, учитываемые при анализе занятости: ? Непрерывная занятость в течение последнего календарного года. Заемщик должен представить письменные объяснения причин перерывов в трудовой деятельности, превышающих месяц. При необходимости, сотрудник Банка вправе затребовать письменные объяснения любых перерывов в трудовой деятельности Заемщика. ? Стабильность занятости клиента в рамках одного и того же рода деятельности в течение 6 (Шести) месяцев является положительным фактором. Однако, неоднократные перемены места работы не должны автоматически приводить к отказу в предоставлении кредита. Необходимо выявить причины и обстоятельства частой смены работы, обращая внимание на следующие факторы смены работы: – По собственному желанию Заемщика или в связи с расторжением трудовых отношений по инициативе работодателя; – По независимым от него обстоятельствам, связанным с закрытием или реорганизацией юридического лица; – В рамках одной или различных сфер деятельности; – Сопровождалась образовательным и профессиональным ростом Заемщика; – Сопровождалась повышением или снижением уровня оплаты; – Сопровождалась карьерным продвижением Заемщика. – Негативный отзыв работодателя о Заемщике может послужить основанием для отказа в выдаче кредита, но только после детального изучения полученного отзыва. Сотрудник Банка должен изучить положение потенциального Заемщика, установить вероятность его стабильной занятости в будущем, оценить способность потенциального Заемщика в случае потери работы восстановить свою занятость без потери доходов. Оценка уровня образования Заемщика, профессионального опыта, уровня квалификации. Анализ перечисленных факторов позволит сотруднику Банка оценить стабильность трудовой занятости потенциального Заемщика, возможность профессионального и карьерного роста, его способность в случае увольнения найти себе новое место работы без существенной потери в доходах. Проверка дохода Заемщика производится следующим образом: Банк должен иметь основания предполагать, что Заемщик будет продолжать получать адекватный доход в течение срока выплаты кредита. Оценка уровня доходов Созаемщиков и Поручителей производится в том же порядке, как и доходы Заемщика. Допустимыми подтверждёнными официально источниками получения дохода, которые будут учитываться при расчете максимально допустимой суммы кредита, могут выступать: ? Заработная плата по основному месту работы, включая доход за сверхурочную работу и премии; ? Доход от работы за неполный рабочий день и по совместительству; ? Доход в виде дивидендов; ? Доходы в виде процентов по вкладам и в виде постоянных, стабильных страховых выплат; ? Пенсионные выплаты и стипендии; ? Чистый доход в форме арендной платы; ? иные документально подтвержденные доходы. Заработная плата. Заемщик представляет Справки о заработной плате за 6 (Шесть) истекших полных календарных месяцев с указанием полученного дохода за вычетом всех налогов и удержаний. Справка предоставляется либо по форме, предусмотренной действующим законодательством РФ (форма 2-НДФЛ), либо в письменной форме, утвержденной Банком. Доходы индивидуальных предпринимателей. Для исчисления дохода Заемщика – индивидуального предпринимателя, предоставляются следующие документы: Копия налоговой декларации установленной формы для метода налогообложения, применяемого данным Заемщиком, за 2 (Два) последних полных отчётных налоговых периода с отметкой налогового органа о принятии. Копия налоговой декларации по налогу на доходы физических лиц установленного образца (форма 3-НДФЛ) за 2 (Два) последних полных отчётных налоговых периодов с отметкой налогового органа о принятии. Платежеспособность Заемщика – индивидуального предпринимателя, рассчитывается с учётом дохода Заемщика, указанного в предоставленных копиях Налоговой декларации за 2 (Два) последних полных налоговых периода путём приведения данных к годовой базе, то есть если отчетность поквартальная, то среднее арифметическое значение квартального дохода умножается на 4 (Четыре), если полугодовая, то на 2 (Два). Доходы в виде дивидендов Заемщика, имеющего собственное дело. К Заемщикам, имеющим собственное дело, относятся лица, которым принадлежит не менее 25% участия в каком-либо предприятии. Предприятие должно реально функционировать (осуществлять прибыльную деятельность) в течение не менее 24 (Двадцати четырех) истекших календарных месяцев. Заемщик должен владеть такой долей участия в одном и том же предприятии в течение не менее 12 (Двенадцати) истекших календарных месяцев. Указанные лица, а также Заемщики, занятые собственным предпринимательством (индивидуальный предприниматель без образования юридического лица) и иной самостоятельной профессиональной деятельностью (частные нотариусы, детективы, охранники и т. д.), должны представить документы, подтверждающие устойчивость и жизнеспособность своего предприятия и/или того, что они могут и впредь получать доход, достаточный для погашения залогового кредита. Среднемесячный заработок (доход) предпринимателя, определяется следующим образом: По индивидуальным предпринимателям, не осуществляющим выплаты наемным работникам, – путем деления суммы вмененного дохода за вычетом уплаченного за отчетный период единого налога на вмененный доход, с которого уплачен единый налог, на период (в месяцах), за который уплачен единый налог на вмененный доход. По индивидуальным предпринимателям, осуществляющим выплаты наемным работникам, – путем деления величины, соответствующей разнице между суммой вмененного дохода, с которого уплачен единый налог, суммами уплаченного за отчетный период единого налога на вмененный доход, суммами, указанными индивидуальным предпринимателем в целях исчисления среднемесячного заработка наемных работников, на период (в месяцах), за который уплачен единый налог на вмененный доход. Сведения о суммах, выплаченных индивидуальным предпринимателем наемным работникам, могут быть подтверждены «Расчетом по авансовым платежам по единому социальному налогу для организаций, индивидуальных предпринимателей, физических лиц, не признаваемых индивидуальными предпринимателями, производящих выплаты физическим лицам» с отметкой налогового органа, в котором отражены суммы дохода, начисленные наемным работникам. Для расчета платежеспособности заемщика, перешедшего на упрощенную систему, учитывается доход заемщика, указанный в Налоговой декларации за отчетный период, за вычетом уплаченного единого налога, деленный на количество месяцев в отчетном периоде. В иных случаях, доход предпринимателя, используемый для оценки кредитоспособности заёмщика и полученный в результате анализа предоставленных налоговых деклараций юридического лица, рассчитывается путем деления годовой суммы на 12. В случае если предприниматель предоставляет форму 3 НДФЛ или иную установленную форму налоговой отчётности для физических лиц, среднемесячный доход рассчитывается путем деления годовой суммы на 12. Доходы в виде процентов по вкладам и в виде постоянных, стабильных страховых выплат. Примерный список необходимых основных документов, представляемых лицом, имеющим регулярный доход в виде процентов по вкладам (может быть расширен Банком): – Договор о депозитном (срочном) вкладе; – Выписка со счета вклада до востребования о движении денежных средств за последние 12 (Двенадцать) месяцев; – Справка Банка, обслуживающего Заемщика, о выплаченных процентах по вкладу; – Документ, подтверждающий уплату подоходного налога вкладчиком в связи с получением процентного дохода (при необходимости, по требованию специалиста Департамента ипотечного кредитования). Список необходимых основных документов, представляемых лицом, имеющим регулярный доход в виде страховых выплат: – Договор страхования (страховой полис); – Правила страхования; – Документы, подтверждающие уплату страховых премий Страхователем страховой компании по Договору страхования (Полису); – Справка страховой компании о произведенных страховых выплатах; – Документ, подтверждающий уплату подоходного налога Страхователем в связи с получением указанного дохода (при необходимости). Доход в форме арендной платы. Для подтверждения дохода в виде арендной платы должны быть представлены оформленные в установленном законом порядке: ? Договор/ы найма или аренды, заключенный Заемщиком и арендаторами не менее, чем за предыдущие и последующие 12 (Двенадцать) месяцев, ? документы, подтверждающие уплату Заемщиком налога при получении дохода в форме арендной платы (при наличии) и всех других налогов, подлежащих уплате собственником недвижимости, копии налоговой декларации с отметкой налоговой инспекции, а также вновь заключенных договоров аренды. ? документы, подтверждающие законность передачи в аренду вышеуказанного объекта недвижимости (правоустанавливающие документы на сдаваемый в аренду (наем) объект недвижимости). Кроме того, Заемщик в данном случае должен представить дополнительно к стандартному комплекту документов, предоставляемому для оценки платежеспособности, следующие документы: – Документы об отсутствии задолженности по оплате коммунальных услуг, – Выписку из Единого Государственного Реестра Прав на недвижимое имущество об отсутствии обременений сдаваемого в аренду (наем) объекта недвижимости. В случае, когда чистый доход от аренды (найма) составляет более 50% от чистого совокупного дохода Заемщика, используемого для расчета суммы кредита, Заемщику необходимо осуществить страхование риска утраты и/или повреждения имущества (объекта недвижимости, сдаваемого в аренду) на сумму не ниже размера кредита, увеличенного на 10%, с учетом требований законодательства РФ. Пенсионные выплаты. Данные о пенсии могут использоваться, если подтверждено ее получение. Следует также установить, в течение какого срока Заемщик будет получать пенсию. Если супруг(а) Заемщика не является Созаемщиком по кредитному договору, то его доходы не могут включаться в семейный совокупный доход, учитываемый при оценке платежеспособности. ПЕРЕЧЕНЬ ДОКУМЕНТОВ, необходимых для рассмотрения Анкеты на получение залогового кредита Стандарт «Новостройка Плюс»    О – документы, обязательные к представлению; Н – документы, которые предоставляются при наличии; * – документы, которые должны быть представлены в Банк в следующем виде: копия и оригинал (для сверки и заверения копии сотрудником Банка), либо нотариально заверенные копии. Банк для решения вопроса о предоставлении залогового кредита имеет право запросить, кроме вышеперечисленных, иные документы. Примечание 1: – если Заемщик зарегистрирован и осуществляет трудовую деятельность в качестве предпринимателя без образования юридического лица, то он должен представить в Банк следующие документы: ? свидетельство о регистрации предпринимателя, патенты, лицензии; ? выписку из ЕГРИП, срок выдачи не более 30 дней до момента предоставления; ? декларации о доходах за предыдущий год и предыдущий отчетный период текущего года; ? документы об уплате стоимости патента на занятие предпринимательской деятельностью (поквартально), единого налога на вмененный доход (свидетельства) за последние два года; ? документы об уплате взносов в государственные социальные внебюджетные фонды; ? выписки по расчетным и иным счетам (при наличии) в банках за последние 12 месяцев; ? книга учета доходов и расходов с соответствующими отметками налогового органа. Примечание 2: — Заемщик при наличии других постоянных доходов (аренда, дивиденды, проценты по вкладам) представляет: ? документы, подтверждающие их получение за последние 12 месяцев (договоры, выписки); ? решения о выплате дивидендов за предыдущий год и все месяцы текущего года; ? документы об уплате налогов на полученные дивиденды; ? документы о фактическом получении дивидендов. В случае владения акциями/паями/долями: ? копии учредительных документов; ? бухгалтерские балансы, Отчеты о прибылях и убытках; ? выписки по счетам с отметкой Банка о наличии претензий к счету; ? контактные телефоны руководителя и главного бухгалтера предприятия. Кредитование физических лиц для любых целей использования, под залог недвижимости, находящейся в собственности заемщика или третьих лиц Предметом залога могут выступать только те, принадлежащие физическим лицам объекты недвижимости, на которые в установленном законом порядке оформлено право собственности (Москва и Московская обл.). Предметом залога могут быть: – земельные участки (земли населенных пунктов, цель использования – индивидуальное жилищное строительство, ведение личного подсобного хозяйства; земли сельскохозяйственного назначения, цель использования – дачное строительство) – нежилые помещения (офисные и торговые площади) – жилые дома, таунхаусы, в том числе находящиеся в стадии незавершенного строительства – квартиры – комнаты (зарегистрированные как самостоятельный объект права, а не как доля в праве на квартиру) Жилое помещение должно отвечать следующим требованиям: а) Жилое помещение подключено к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю площадь жилого помещения, либо имеет автономную систему жизнеобеспечения. б) Жилое помещение обеспеченно горячим (в том числе с использованием автономных систем отопления) и холодным водоснабжением сан.узла и кухни. в) Жилое помещение имеет исправное состояние сантехнического оборудования, дверей, окон и крыши (для квартир на последних этажах). г) В жилом помещении отсутствуют самовольные переустройство и (или) перепланировка и (или) переоборудование. В случае залога Жилых помещений во вновь построенных домах либо в сельской местности допускается отсутствие сантехнического оборудования, внутренней отделки, подключения Жилого помещения к центральным системам водо-, газоснабжения. Нежилое помещение должно отвечать следующим требованиям: а) Нежилое помещение имеет отдельный вход из мест общего пользования (вход с улицы, подъезд, лестничная площадка, коридор). б) В нежилом помещении отсутствуют самовольные переустройство и (или) перепланировка и (или) переоборудование. Не могут быть предметом ипотеки деревянные дома, объекты с процентом износа более 50% (включительно), а также жилые помещения, расположенные на территории г. Москвы в 1-5 – этажных домах с 1954 до 1979 года постройки включительно. Здание, в котором расположен предмет залога, должно отвечать следующим условиям и требованиям: а) не находится в аварийном состоянии; б) не состоять на учете по постановке на капитальный ремонт; в) иметь железобетонный, каменный или кирпичный фундамент. Право собственности на Предмет залога должно быть подтверждено соответствующими документами (свидетельством о регистрации права собственности, зарегистрированным договором купли-продажи жилого помещения, договором мены и т.д.), оформленными в соответствии с требованиями действующего законодательства. При залоге отдельно стоящего дома (коттеджа для постоянного проживания, сблокированного дома (таунхауса), и т.д.), должно быть оформлено право на земельный участок. Право собственности на земельный участок должно быть подтверждено документом, оформленным в соответствии с требованиями действующего законодательства. Право аренды на земельный участок должно быть предоставлено залогодателю на срок не менее срока кредита. По условиям договора аренды арендатор должен иметь право безакцептной передачи участка в залог, либо должно быть в наличии согласование залога прав аренды с арендодателем. Предмет залога должен быть свободен от каких-либо ограничений (обременений) прав на него, в т.ч. прав третьих лиц, за исключением: – прав членов семьи собственника-залогодателя (для жилых помещений), кроме несовершеннолетних; – прав арендаторов (для нежилых помещений), при условии, что договор аренды заключен на срок менее 11 месяцев и арендатор соблюдает правила целевого использования занимаемого помещения. В обязательном порядке залогодателем предоставляется заявление о его (не-) состоянии в браке на момент приобретения прав на передаваемое в залог имущество. В случае передачи в залог недвижимости, приобретенной залогодателем в период брака, в обязательном порядке должно быть предоставлено согласие супруга залогодателя на залог имущества либо брачный контракт (в случае если из условий брачного контракта вытекает, что указанное согласие не требуется). Стоимость предмета залога и его соответствие вышеуказанным параметрам должны подтверждаться оценкой независимой Оценочной компании, проведенной не ранее, чем за 45 календарных дней до заключения Кредитного договора. Оценщик должен предоставить подробное описание имущества и оценку его рыночной стоимости, т.е. наиболее вероятной цены, по которой Предмет залога может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства. Стоимость предмета залога должна соответствовать техническим и иным потребительским свойствам Жилого/Нежилого помещения. Размер предоставляемого кредита рассчитывается в зависимости от цены Предмета залога (расчет коэффициента К/З) и должен составлять не более 70 % и не менее 10 % от стоимости передаваемой в залог недвижимости. При залоге отдельно стоящего дома оценка должна проводиться отдельно для дома и для земельного участка. При этом цена земельного участка не может быть ниже нормативной цены земли, установленной в данной местности. При предоставлении в залог земли сельскохозяйственного назначения, на которой находится строение (коттедж, дом и т.п.), указанное строение рассматривается в качестве предмета залога только в случае соответствия характеристикам жилого помещения (предмета залога), установленным настоящим стандартом. При предоставлении в залог земли сельскохозяйственного назначения, на которой находится строение (коттедж, дом и т.п.), не удовлетворяющее требованиям настоящего стандарта, или объект незавершенного строительства, размер кредита рассчитывается от стоимости земельного участка без учета стоимости строения. В любом случае сумма кредита не может быть больше ликвидационной стоимости предмета оценки, если такая сумма указана в Отчете об оценке. Оценщик предоставляет отчет о результатах оценки, который должен по своему содержанию соответствовать требованиям Федерального закона «Об оценочной деятельности в РФ» (№ 135-ФЗ от 29.07.1998 г.) и Стандартам оценки, утверждённым постановлением Правительства РФ № 519 от 06.07.2001 года и составляться по прилагаемой к настоящим Стандартам форме. Оценщик определяет рыночную стоимость заложенного Жилого помещения на дату проведения оценки, основываясь на анализе всей полученной информации на основе требований действующего российского законодательства в области оценочной деятельности. Оценщик вправе требовать от заказчика доступа в полном объеме к документации, необходимой для осуществления оценки предмета залога. Оценщик обязан отразить в Отчёте об оценке отсутствие необходимой документации и информации или, в случае если отсутствие информации препятствует осуществлению объективной оценки, отказаться от её проведения (см. подробнее Шевчук Д.А., Шевчук В.А. Деньги. Кредит. Банки. Курс лекций в конспективном изложении: Учеб-метод. пособ. – М: Финансы и статистика, 2006).. Требования к страховому обеспечению ипотечных кредитных сделок. Страхователем по договорам страхования должен выступать Залогодатель. Первым выгодоприобретателем по договорам страхования должен являться БАНК, предоставивший ипотечный кредит под залог объекта недвижимости. Сумма страхового возмещения определяется в соответствии с требованиями кредитного договора и на каждую конкретную дату периода кредитования должна быть не менее размера лимита кредитной линии, увеличенного на десять процентов. Выплата страхового возмещения производится на счета выгодоприобретателя в полном объёме суммы страхового возмещения независимо от размера ущерба объекта страхования. Срок действия договоров страхования должен быть не менее срока действия кредитной линии плюс один рабочий день. Страховые взносы могут уплачиваться как разовым платежом за весь срок страхования, так и периодической (ежегодной) уплатой в течение срока действия кредитования плюс один рабочий день. Страхование осуществляется за счет средств Заемщика. Комплект документов, регулирующих взаимоотношения сторон при страховании в процессе ипотечного кредитования, должен включать: – договор (полис) страхования риска утраты и повреждения Жилого помещения – предмета ипотеки; – договор (полис) страхования титула собственности (риска утраты права собственности). Может быть использован комплексный договор (полис) страхования, включающий указанные выше виды страхования. При оформлении конкретной ипотечной сделки применяются формы страховых договоров, согласованные БАНКОМ со страховой компанией. ПЕРЕЧЕНЬ ДОКУМЕНТОВ, необходимых для рассмотрения Анкеты на получение ипотечного кредита  * документы, которые должны быть представлены в Банк в следующем виде: копия и оригинал (для сверки и заверения копии сотрудником Банка), либо нотариально заверенные копии (в остальных случаях оригинал документа предоставляется в органы Росрегистрации). ** для жилых помещений *** к согласию супруга прилагаются копии паспорта супруга (и) Залогодателя (всех заполненных страниц) и свидетельства о регистрации брака. Банк для решения вопроса о предоставлении ипотечного кредита имеет право запросить, кроме вышеперечисленных, иные документы. Заёмщиком может быть любое дееспособное физическое лицо (гражданин РФ) в возрасте от 27 лет до 58 лет (60 лет – предельный возраст окончания срока выплаты кредита). В Банк предоставляются копии документов необходимых для рассмотрения Анкеты-заявления на получение ипотечного кредита совместно с оригиналами. Копии могут быть удостоверены нотариально или заверяются сотрудником допофиса «Хорошевское шоссе, д.1» Банка (после установления соответствия копии оригиналу, путем проставления на копии надписи: «Копия верна. Должность сотрудника, подпись сотрудника, расшифровка подписи. Дата заверения копии.»). После проверки соответствия копий оригиналам, последние возвращаются Заемщику. Паспорт должен соответствовать требованиям Постановления Правительства Российской Федерации от 8 июля 1997 г. № 828 «Об утверждении Положения о паспорте гражданина Российской Федерации, образца бланка и описания паспорта гражданина Российской Федерации». Помимо основной информации, паспорт гражданина РФ может содержать следующие дополнительные отметки: ? группа крови и резус фактор (произведенные соответствующим учреждением здравоохранения); ? сведения о ранее выданном паспорте гражданина Российской Федерации; ? о регистрации гражданина по месту жительства и снятии его с регистрационного учета; ? об отношении к воинской обязанности граждан, достигших 18-летнего возраста; ? о регистрации и расторжении брака; ? о детях, не достигших 14-летного возраста; ? о выдаче основных документов, удостоверяющих личность гражданина Российской Федерации за пределами Российской Федерации; ? об идентификационном номере налогоплательщика. Срок действия паспорта гражданина: ? от 14 лет – до достижения 20-летнего возраста; ? от 20 лет – до достижения 45-летнего возраста; ? от 45 лет – бессрочно. Паспорт, в который внесены сведения, отметки или записи, не предусмотренные Положением о паспорте гражданина Российской Федерации, является недействительным. Таковыми отметками, в том числе являются отметки органов пограничного контроля иностранных государств. Анализ кредитной истории Заемщика Проводя анализ готовности Заемщика погасить кредит – (путем анализа представленных документов об исполнении заемщиком ранее возникших обязательств), Специалист по ипотеке должен определить, насколько можно доверять данному Заемщику, исходя из субъективных характеристик его личности. Важно установить, насколько клиент Банка является ответственным при выполнении принятых на себя ранее обязательств. Кредитная история за 12 месяцев должна быть достаточным основанием для принятия обоснованного решения о возможности исполнения обязательств, взятых на себя Заемщиком по новому кредиту (см. подробнее Шевчук Д.А. Банковские операции. – Ростов-на-дону: Феникс, 2006). Своевременность исполнения обязательств Заемщиком анализируется в целом (в некоторых случаях в кредитной истории может быть отражен отдельный просроченный платеж, который не обязательно демонстрирует пренебрежение обязательствами по кредитам). При необходимости у Заемщика могут быть истребованы письменные объяснения по поводу всех платежей, просроченных в прошлом. По требованию Банка Заемщиком предоставляются документы по имеющимся/погашенным обязательствам перед третьими лицами: ? Кредитный договор (договор займа); ? Выписка кредитора – кредитной организации по счету учета средств предоставленного кредита (либо справка займодавца – не кредитной организации за подписью руководителя и главного бухгалтера); ? Копии финансовых документов, подтверждающих исполнение им обязательств. Расчет максимальной суммы кредита Коэффициент К/З определяет максимальный размер кредита, который может быть выдан Заемщику, исходя из стоимости предоставляемого обеспечения (см. подробнее Шевчук Д.А. Основы банковского дела. – Ростов-на-дону: Феникс, 2006). Коэффициент К/З – соотношение между суммой кредита и стоимостью залогового имущества, рассчитывается следующим образом: Коэффициент К/З = сумма кредита / стоимость заложенного недвижимого имущества Максимальная сумма кредита может составлять не более 70 % и не менее 10% от стоимости заложенного недвижимого имущества, но не более ликвидационной стоимости заложенного недвижимого имущества по Отчету об оценке. Кредитование: все этапы ипотечной сделки